A

SSEGNAZIONE CREDITO D'IMPOSTA PER INVESTIMENTI IN RICERCA E SVILUPPO

EGGE DI STABILITA' 2016

(Scarica PDF)

ECRETO ATTUATIVO

(Scarica PDF)

I

NTERPRETAZIONE DELLE NORMATIVE

NUOVO CREDITO DI IMPOSTA 2015 – 2019 PER LA RICERCA E LO SVILUPPO

Legge di Riferimento

Con la LEGGE DI STABILITA' 2015, Legge 23 dicembre 2014, n. 190, il Governo ha modificato e approvato l'Art 3 della legge 21 febbraio 2014, n. 9 sul nuovo credito d'imposta per le attività di ricerca e sviluppo sugli investimenti effettuati.

Beneficiari

A tutte le imprese, indipendentemente dalla forma giuridica, dal settore economico in cui operano nonché dal regime contabile adottato, che effettuano investimenti in attività di ricerca e sviluppo, a decorrere dal periodo di imposta successivo a quello in corso al 31 dicembre 2014 e fino a quello in corso al 31 dicembre 2019.

Per le imprese in attività da meno di tre periodi d'imposta, la media degli investimenti in attività di ricerca e sviluppo da considerare per il calcolo della spesa incrementale e' calcolata sul minor periodo a decorrere dal periodo di costituzione. Il credito d'imposta di cui al comma 1 e' riconosciuto, fino ad un importo massimo annuale di euro 5 milioni per ciascun beneficiario, a condizione che siano sostenute spese per attività di ricerca e sviluppo almeno pari a euro 30.000.

Attività Finanziabili

a) lavori sperimentali o teorici svolti aventi quale principale finalità l'acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o utilizzazioni pratiche dirette;

b) ricerca pianificata o indagini critiche miranti ad acquisire nuove conoscenze, da utilizzare per mettere a punto nuovi prodotti, processi o servizi o permettere un miglioramento dei prodotti, processi o servizi esistenti ovvero la creazione di componenti di sistemi complessi, necessaria per la ricerca industriale, ad esclusione dei prototipi di cui alla lettera c);

c) acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità esistenti di natura scientifica, tecnologica e commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi, modificati o migliorati. Può trattarsi anche di altre attività destinate alla definizione concettuale, alla pianificazione e alla documentazione concernenti nuovi prodotti, processi e servizi; tali attività possono comprendere l'elaborazione di progetti, disegni, piani e altra documentazione, purché non siano destinati a uso commerciale; realizzazione di prototipi utilizzabili per scopi commerciali e di progetti pilota destinati a esperimenti tecnologici o commerciali, quando il prototipo è necessariamente il prodotto commerciale finale e il suo costo di fabbricazione è troppo elevato per poterlo usare soltanto a fini di dimostrazione e di convalida. L'eventuale, ulteriore sfruttamento di progetti di dimostrazione o di progetti pilota a scopo commerciale comporta la deduzione dei redditi così generati dai costi ammissibili;

d) produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali. Non si considerano attività di ricerca e sviluppo le modifiche ordinarie o periodiche apportate a prodotti, linee di produzione, processi di fabbricazione, servizi esistenti e altre operazioni in corso, anche quando tali modifiche rappresentino miglioramenti.

Spese Ammissibili

a) personale impiegato nelle attività di ricerca e sviluppo;

b) quote di ammortamento delle spese di acquisizione o utilizzazione di strumenti e attrezzature di laboratorio, nei limiti dell'importo risultante dall'applicazione dei coefficienti stabiliti con decreto del Ministro delle finanze del 31 dicembre 1988, recante coefficienti di ammortamento del costo dei beni materiali strumentali impiegati nell'esercizio di attività commerciali, arti e professioni, pubblicato nel supplemento ordinario alla Gazzetta Ufficiale n. 27 del 2 febbraio 1989, in relazione alla misura e al periodo di utilizzo per l'attività di ricerca e sviluppo e comunque con un costo unitario non inferiore a 2.000,00 euro al netto di iva;

c) spese relative a contratti di ricerca stipulati con università, enti di ricerca e organismi equiparati, e con altre imprese comprese le start-up innovative di cui all'articolo 25 del decreto-legge 18 ottobre 2012, n. 179, convertito, con modificazioni, dalla legge 17 dicembre 2012, n. 221;

d) competenze tecniche e privative industriali relative a un'invenzione industriale o biotecnologica, a una topografia di prodotto a semiconduttori o a una nuova varietà vegetale, anche acquisite da fonti esterne.

Agevolazione Fiscale

Per le spese relative alle lettere b) e d) è attribuito un credito d'imposta nella misura del 25 % delle spese sostenute in eccedenza rispetto alla media dei medesimi investimenti realizzati nei tre periodi d'imposta precedenti a quello in corso al 31 dicembre 2015.

Per le spese relative alle lettere a) e c) , il credito d'imposta spetta nella misura del 50 % delle medesime.

Modalità di Accesso

Il credito d'imposta deve essere indicato nella relativa dichiarazione dei redditi, non concorre alla formazione del reddito, ne' della base imponibile dell'imposta regionale sulle attività produttive, non rileva ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del testo unico di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni, ed e' utilizzabile esclusivamente in compensazione ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n.241, e successive modificazioni.

Certificazione

Le spese in R&S rendicontate dovranno essere supportate da apposita documentazione contabile certificata dal soggetto incaricato della revisione legale o dal collegio sindacale o da un professionista iscritto nel registro della revisione legale di cui al decreto legislativo n. 39 del 2010. La certificazione delle spese andrà allegata al bilancio.

Le imprese non soggette a revisione legale dei conti e prive di un collegio sindacale devono comunque avvalersi della certificazione di un revisore legale dei conti o di una società di revisione legale dei conti iscritti quali attivi nel registro di cui all'articolo 6 del decreto legislativo 27 gennaio 2010, n. 39.

Le spese sostenute per l'attività di certificazione contabile saranno ammissibili entro il limite massimo di euro 5.000,00.

S

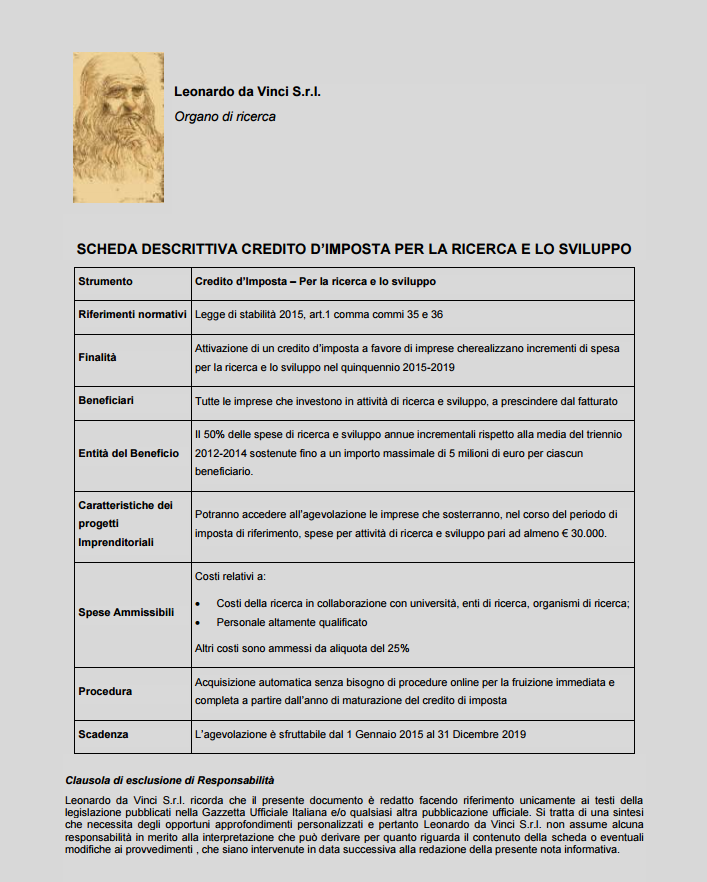

CHEDA DESCRITTIVA DEL CREDITO DI IMPOSTA PER LA RICERCA E LO SVILUPPO

Scarica la Scheda Descrittiva del Credito di Imposta Ricerca e Sviluppo (pdf) - Clicca qui